廣發(fā)證券發(fā)布2023年第三季度報告。整體來看,在復雜多變的市場環(huán)境下,公司業(yè)績呈現(xiàn)一定的結構性特征:傳統(tǒng)投行與自營業(yè)務中的部分領域短期承壓,而財富管理及股權投資管理等業(yè)務板塊則展現(xiàn)出較強的韌性與發(fā)展?jié)摿Γ瑸楣疚磥碓鲩L勾勒出清晰的路徑。

一、 核心業(yè)務表現(xiàn)分化,股權相關業(yè)務短期承壓

- 股權承銷業(yè)務承壓明顯:受階段性IPO與再融資市場節(jié)奏放緩、審核趨嚴等因素影響,全行業(yè)股權融資規(guī)模有所收縮。廣發(fā)證券作為行業(yè)頭部券商,其投行業(yè)務收入在三季度受到一定沖擊,股權承銷規(guī)模及收入同比出現(xiàn)下滑。這反映了在當前市場周期與政策環(huán)境下,該業(yè)務線面臨的短期挑戰(zhàn)。

- 權益投資業(yè)績波動:三季度A股市場震蕩調(diào)整,主要指數(shù)表現(xiàn)平淡,市場活躍度與風險偏好維持在相對低位。在此背景下,公司的權益類自營投資(包括方向性投資及部分衍生品業(yè)務)收益受到市場Beta影響,出現(xiàn)環(huán)比波動或同比下滑,對當期整體投資收益構成拖累。這凸顯了券商業(yè)績與資本市場景氣度的高度相關性。

二、 財富管理基石穩(wěn)固,轉(zhuǎn)型深化未來可期

盡管部分業(yè)務承壓,廣發(fā)證券在財富管理領域的優(yōu)勢依然穩(wěn)固,并持續(xù)深化轉(zhuǎn)型,成為業(yè)績的重要穩(wěn)定器與增長點。

- 客戶基礎與資產(chǎn)規(guī)模穩(wěn)固:公司憑借強大的渠道網(wǎng)絡和品牌影響力,零售客戶基礎龐大,金融產(chǎn)品保有量保持在行業(yè)前列。在市場波動中,公司通過加強投顧服務、資產(chǎn)配置引導,有效維系了客戶粘性與資產(chǎn)規(guī)模的基本穩(wěn)定。

- 金融產(chǎn)品代銷收入韌性較強:盡管新發(fā)基金市場熱度不及往年,但公司在存量產(chǎn)品的持續(xù)營銷與服務、私募及“固收+”等多元化產(chǎn)品的布局上成效顯著,相關收入降幅小于行業(yè)平均水平,顯示出較強的業(yè)務韌性。

- 未來增長引擎明確:隨著中國居民財富持續(xù)增長和資產(chǎn)配置從房地產(chǎn)向金融資產(chǎn)轉(zhuǎn)移的大趨勢不變,財富管理市場空間廣闊。廣發(fā)證券已構建起包括公募基金(控股廣發(fā)基金、參股易方達基金)、資產(chǎn)管理、私人銀行在內(nèi)的完整財富管理生態(tài)體系,有望持續(xù)受益于行業(yè)紅利,其長期成長邏輯清晰。

三、 股權投資管理:穿越周期的價值創(chuàng)造者

與受市場短期波動影響較大的權益投資不同,廣發(fā)證券通過旗下全資子公司廣發(fā)信德開展的股權投資管理業(yè)務,呈現(xiàn)出穿越周期的資產(chǎn)管理與價值創(chuàng)造能力。

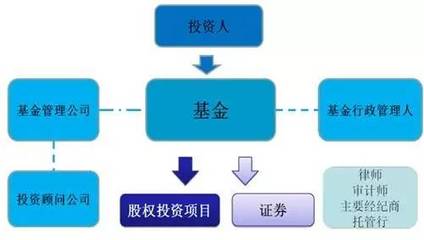

- 業(yè)務模式具備優(yōu)勢:股權投資管理業(yè)務主要通過募集設立私募股權投資基金,對未上市企業(yè)進行權益性投資,并通過后續(xù)管理、增值服務及項目退出(如IPO、并購、股權轉(zhuǎn)讓)獲取管理費及業(yè)績報酬。其收益周期較長,與二級市場短期波動關聯(lián)度相對較低,更依賴于對優(yōu)質(zhì)資產(chǎn)的挖掘與投后管理能力。

- 業(yè)績貢獻相對穩(wěn)定:在三季度報告中,公司的“股權投資業(yè)務”或相關口徑收入(主要包括私募股權基金管理費及部分已實現(xiàn)投資收益)表現(xiàn)出了優(yōu)于方向性權益投資的穩(wěn)定性。廣發(fā)信德在生物醫(yī)藥、智能制造、TMT等國家重點支持的戰(zhàn)略性新興產(chǎn)業(yè)領域布局深入,部分已投項目逐步進入收獲期,為公司貢獻了持續(xù)的管理費收入和潛在的業(yè)績報酬。

- 連接一二級市場,發(fā)揮綜合平臺價值:股權投資管理業(yè)務不僅是公司重要的利潤來源之一,更是其發(fā)揮綜合金融服務平臺價值的關鍵環(huán)節(jié)。它一方面為公司投行部門儲備了潛在的IPO項目資源,另一方面也能為財富管理客戶提供優(yōu)質(zhì)的另類資產(chǎn)配置選擇,協(xié)同效應顯著。在全面注冊制改革深化背景下,其重要性將進一步凸顯。

四、 與展望

廣發(fā)證券2023年三季報反映了證券行業(yè)在特定市場階段的典型特征:與市場活躍度緊密相關的業(yè)務(如股權承銷、方向性權益投資)短期承壓,而基于資產(chǎn)管理和客戶服務的業(yè)務(如財富管理、股權投資管理)則顯示出更強的抗周期性和成長性。

短期陣痛不改長期價值。當前業(yè)績壓力主要源于外部市場環(huán)境,公司資本實力雄厚、綜合業(yè)務牌照齊全、財富管理生態(tài)完善的競爭優(yōu)勢并未改變。隨著宏觀經(jīng)濟預期逐步改善、資本市場改革紅利持續(xù)釋放,公司的投行與投資業(yè)務有望迎來修復。而財富管理的深化轉(zhuǎn)型與股權投資管理能力的持續(xù)鍛造,將共同構成公司未來高質(zhì)量發(fā)展的雙支柱。投資者應關注其業(yè)務結構的持續(xù)優(yōu)化以及在中長期維度上打造的綜合金融服務能力。